No artigo anterior, focamos sobretudo na banca de investimento, onde vimos os principais drivers que fazem subir ou cair a banca de investimento, e assim, termos as ferramentas e conhecimentos para detetar as oportunidades que apareçam.

.

No presente artigo, vamos continuar com a análise ao sector bancário, no entanto, vamos focar na banca comercial, onde penso que possa haver mais oportunidades recorrentes, na nossa jornada de investidores.

.

Acreditem que depois deste artigo, tudo vai ser muito mais fácil!

.

BANCA COMERCIAL – OS DRIVERS PRINCIPAIS

.

Como indicamos no anterior artigo, onde o leitor pode reler clicando aqui, a banca comercial tem 2 fontes principais de receitas, e uma fonte principal de “perdas”.

.

Olhando para estes pontos e para a sua tendência, podemos saber o sentido mais provável do sector bancário, se para norte, ou se para sul.

.

Vejamos então as suas fontes de receitas e claro de perdas!

.

FONTES PRINCIPAIS DE RECEITAS:

.

1- TAXAS TAXINHAS E TACHOLAS

.

Desde o início do quantitative easing no mundo (2011 a 2022), mas, sobretudo na europa, uma das principais fontes de receitas da banca, que são as margens financeiras dos empréstimos decaíram de uma forma abrupta.

.

No entanto, para conseguirem manter-se em “pé” e conseguirem alguma rentabilidade, a banca comercial começou a cobrar taxas aos seus clientes por vários serviços que antes eram gratuitos, de forma a compensar a queda da receita dos empréstimos bancários.

.

Essas taxas taxinhas e tacholas são várias, desde taxa de manutenção de conta, taxa de uso de cartão de debito, prestação de serviços vários, envio de resumo de transações em papel, levantamento ou deposito de dinheiro em balcão, Etc

.

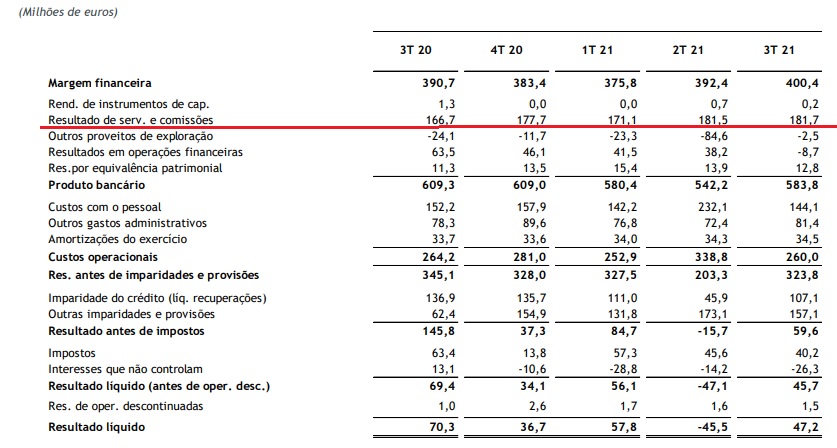

Podem verificar isso mesmo, por exemplo no relatório trimestral de um dos principais bancos comerciais portugueses, que é o caso do Banco Comercial Português

.

Reparem na imagem em baixo em que mostro o relatório de 2021, quando a taxa de juro na europa é de 0% e a seguir mostro o relatório do 3º trimestre de 2023 em que a taxa de juro é de 4%:

.

Relatório trimestral de 2021 – taxa de juro de referência 0%

.

.

Como podem verificar, neste caso, em que a taxa de juros de referência é 0%, as margens financeiras são relativamente pequenas e as taxas e taxinhas correspondem a quase um terço do resultado financeiros.

.

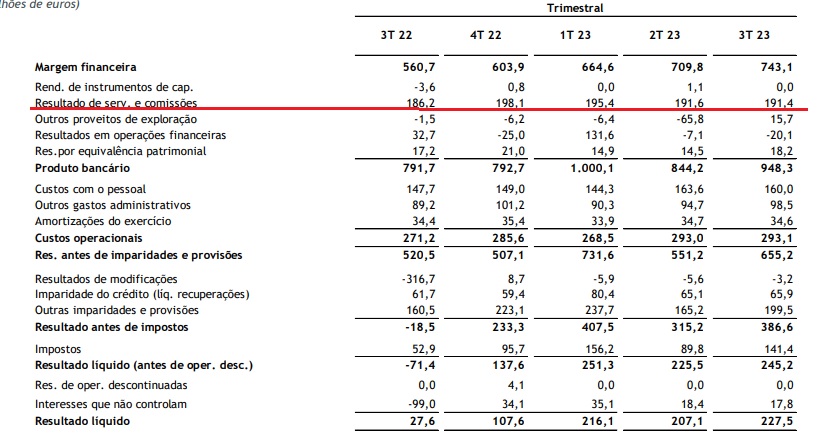

Agora reparemos, a mesma situação, mas numa fase em que a taxa de juro de referência é de 4% na europa (3º trimestre de 2023)

.

Relatório trimestral de 2023 – taxa de juro de referência 4%

.

.

Em questão de taxas e taxinhas, as mesmas não variaram muito, mas reparam nas margens financeiras que quase dobraram.

.

Embora as taxas representem entre um terço a um quarto das receitas totais, essas taxas são quase contantes e não variam muito, pelo que o nosso foco na Banca Comercial, terá de ser nas margens financeiras, e claro nas imparidades, mas vamos falar disso mais á frente!

.

2- MARGENS FINANCEIRAS OU TENDENCIA DA TAXA DE JURO DE REFERÊNCIA

.

Para entendermos o impacto das margens financeiras nos resultados empresariais da banca comercial, temos de entender o que é o efeito de caixa!

.

“O Efeito de Caixa!

.

Um banco quando recebe um empréstimo, deve por lei guardar 10.5% desse valor (8% + 2.5% de reserva) e pode “emprestar” o restante, isso significa que com 1 euro nos seus cofres, pode “criar” quase 9 euros do nada.

.

nota à parte: a convenção de Basileia III, ainda indica que a instituição além de guardar 10.5% do dinheiro depositado, deveria ter uma almofada de 0% a 2.5% do dinheiro emprestado, dependendo do banco central em questão) o que pode trazer volatilidade, quando haja “Bank runs”, mas já vamos falar de alguns destes casos mais recentes!

.

Também com a norma da Basileia III, ao deter contratos de futuros de ouro, já não “valem” para garantir estas margens de segurança (penso que os reguladores tem medo de que haja “alternativa” à moeda fiat deles, e fazem tudo por tudo para que o ouro não seja uma alternativa “legal”)

.

Ou seja, se o banco comercial receber 1% de taxa de juro de um empréstimo, na prática, está a receber 10% relativo aos seus depósitos, pois criou 9€ do “nada”.

.

Como podem reparar, conseguiu quase multiplicar por 10X as suas receitas com empréstimos.

.

Isto na prática, significa que o sistema monetário tem 9X dinheiro que foi criado do nada (literalmente do ar)!

.

Por isso, é muito importante que os clientes não queiram reaver o seu dinheiro ao mesmo tempo, porque na prática o banco só tem guardado 1/9 do dinheiro depositado.

.

Mas vamos á parte mais importante:

.

Se com 1% de juro, está a receber 10%, então se o juro de referência subir de1% para 2%, o juro que o banco está a receber, não é de 12% (10+2%), mas sim de 20% e assim consecutivamente.

.

Ou seja, subidas das taxas de juro de referência, fazem subir de forma exponencial os lucros dos empréstimos e as respetivas margens financeiras.

.

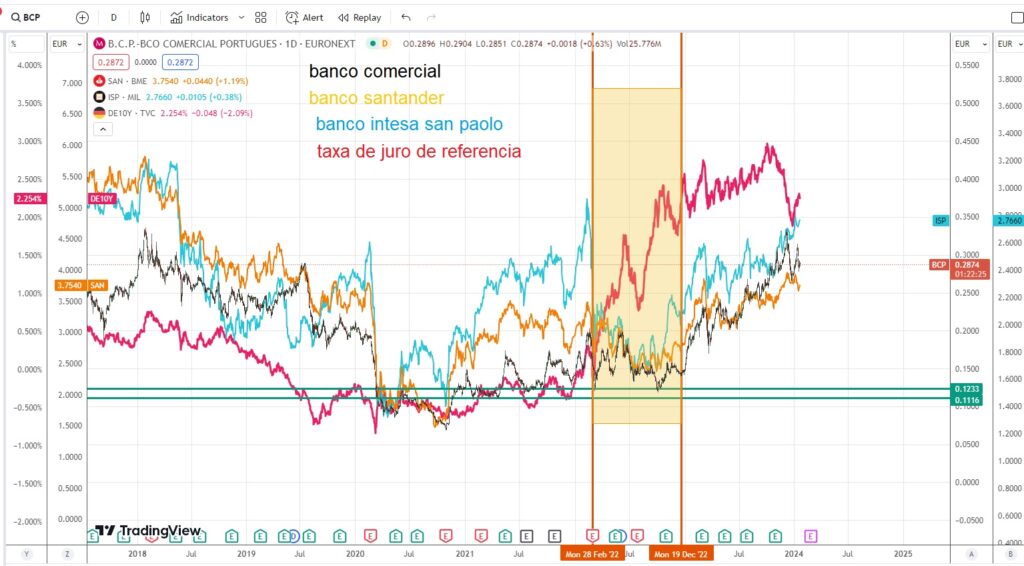

Por isso, quando colocamos o preço das ações bancarias comerciais lado a lado, elas estão todas correlacionadas entre si!

.

Repara na imagem de baixo, onde temos o Banco comercial português (linha preta) , O banco espanhol Santander (linha laranja) e o Italiano Intesa San Paolo (linha azul)

.

.

.

Como verificam na imagem de cima, estes 3 bancos de referência de países distintos, estão correlacionados entre si, mas, se repararem em baixo, onde coloco mais um elemento no gráfico que são os juros de referência de 10 anos da Alemanha verão algo que vão ficar de boca aberta

.

.

.

Como veem na imagem de cima, as taxas de juro é a razão que faz subir ou descer as cotações da banca europeia, e se soubermos para onde estão a ir as taxas de juro, sabemos para onde estará a caminhar as ações bancarias, se para norte ou se para sul.

.

Como indicamos anteriormente, se os juros sobem, os bancos podem cobrar mais pelos seus empréstimos, e pelo efeito de caixa, significa que por cada 1% que sobe a taxa de juro de referência o banco consegue ganhar até 10X esse valor.

.

Mas se os juros de referência caírem, o efeito contrário também acontece!

.

Agora, vamos reparar num outro pormenor, nesse mesmo gráfico que apresentei em cima.

.

Veem uma temporalidade em que as taxas de juro estavam a subir, mas as ações bancarias estavam a cair, nomeadamente entre fevereiro de 2022 e outubro de 2022.

.

O que aconteceu aqui?

.

Na prática o” calcanhar de Aquiles” do sector bancário comercial: As imparidades chamadas normalmente de NPL (non perfoming loans)

.

.

FONTES PRINCIPAIS DE “PROBLEMAS” OU DE PERDAS

.

- O CRÉDITO MAL PARADO

.

Como vimos em cima, entre fevereiro de 2022 a outubro de 2022 as yields dos juros de referência na Europa estavam a subir, mas as ações bancarias estavam a cair, isto, devido a um grande medo de recessão na europa que fizesse aumentar as imparidades de crédito (crédito mal parado, chamado normalmente de “non perfoming loans”)

.

Em fevereiro de 2022 a Rússia ataca a Ucrânia e isso faz multiplicar por 10X o preço do gás natural, que é a principal matéria-prima usada nas empresas químicas e siderúrgicas alemãs, e é o gas natural nesse momento que precificava os preços da eletricidade ao consumidor final, além de um aumento do preço do crude a níveis históricos, aumentando assim a inflação.

.

O mercado pensando que este aumento da energia e inflação, poderia causar graves danos á economia alemã, que é motor da europa, “antecipou e precificou” o aparecimento de uma recessão, e com isso um aumento do desemprego.

.

Um aumento de desemprego e recessão, normalmente faz aumentar os casos de pessoas que não pagam os seus créditos, fazendo com que haja um aumento das imparidades de crédito, e isto traz perdas brutais para a banca comercial.

.

Só quando o preço da energia, nomeadamente do gás natural, e petróleo, começam a cair em outubro de 2023, uma recessão forte começa a sair do horizonte, e a banca comercial começa a acompanhar as subidas das taxas de juro (para norte).

.

Nota importante: temos visto nos relatórios trimestrais da banca comercial, que anda a limpar os seus balanços e mostrar uma cara mais risonha quanto a imparidades se trata,!

.

Isto porque estão a vender a sua carteira de crédito mal parado a terceiros, como podem ver na notícia em baixo e assim podem mostrar uma “cara mais limpa”

.

Assim sendo, além de analisarmos a tendência da taxa de juro de referência, também devemos analisar a tendência do crédito mal parado, embora, como disse anteriormente, a banca tenha usado artimanhas para tentar limpar este “item” dos seus balanços

.

- BANK RUN

.

Como indiquei anteriormente, devido ao “efeito de caixa”, um banco só guarda no mínimo 10.5% dos depósitos dos seus clientes, emprestando (ou investindo) o restante.

.

Caso uma grande parte dos clientes quisesse levantar ou transferir o dinheiro que tinham nesse banco ao mesmo tempo, como o mesmo não pode pedir de volta o dinheiro que emprestou (ou investiu), teoricamente esse banco vai à falência porque não consegue devolver o dinheiro que lhe foi confiado.

.

(no entanto os bancos centrais dão linhas de crédito a estes bancos de forma que arranjem solução para o problema, como vamos ver mais á frente!)

.

Por isso, quando uma pessoa quer fazer uma grande transferência de dinheiro ou levantar uma determinada quantia, tem de informar previamente o banco, de forma a dar tempo ao mesmo recoletar de novo esse dinheiro.

.

No entanto, há um caso caricato que aconteceu em março de 2023 que mostra que um banco pode ir à falência, mesmo não emprestando dinheiro e unicamente investindo em letras do tesouro líquidas que pode resgatar quando quiser e que são consideradas “libre de risco” (risk free)!

.

O CASO DOS BANCOS REGIONAIS AMERICANOS 2023

.

Nos estados unidos, o quantitative easing, começou primeiro que na europa, nomeadamente em 2011, isso fez com que a taxa de juro de referência caísse para mínimos muito baixos (perto de 0%).

.

A Banca comercial americana, poderia ter arranjado a mesma solução dos bancos europeus, que foi aumentarem as taxas, taxinhas e tacholas aos seus clientes.

.

Mas, como o dinamismo empresarial americano é muito superior ao europeu, isso poderia fazer com que as pessoas retirassem o dinheiro desse banco e depositassem em outro que não cobrasse tantas taxas.

.

Assim sendo, a banca comercial americana, nomeadamente a regional, arranjou outra solução, mas que no final ditou o fim dessa banca (inclusive o banco fundado por Leman Safra o gigante banqueiro de origem brasileira O First Republic Bank de Nova york)!

.

Na prática, não cobravam taxas taxinhas ou tacholas, também não davam juros sobre os depósitos, e por incrível que pareça, também não emprestavam dinheiro, mas investiam esses depósitos em letras do tesouro de longo prazo (10 anos para cima)

.

Parecia que estavam sólidos e libres de qualquer problema não era? Mas, a verdade era totalmente diferente!

.

As letras do tesouro americano (obrigações do estado norte americano), são consideradas libre de risco porque além dos estados unidos serem de longe a economia mais forte do mundo, os estados unidos podem imprimir a sua moeda quando quiserem (dinheiro não irá faltar), e além do mais, o dólar é considerado como a moeda refúgio do mundo! Quando há problemas económicos, todo o mundo quer dólar em vez das suas moedas locais!

.

Na altura, a rentabilidade dessas letras de tesouro davam uma rentabilidade perto de 2%!

.

Era pouco, mas, era algo que dava algum lucro, e o melhor de tudo é que como se tratava de obrigações do tesouro norte americano (risck-free), a legislação permitia que nos seus balanços poderiam colocar o “valor de face” dessa obrigação “do fim da maturidade” e não a cotação que valia no mercado nesse momento, assim, os relatórios não indicavam nenhuma perda por efeito mark-to-maker.

.

Vou explicar melhor, pois parece chinês:

.

Quando compras uma obrigação do tesouro, pagas um valor por ela ( exemplo 1000€), mas no final da maturidade, recebes essa quantia de volta, mais um juro associado.

.

Exemplo:

.

Se compras uma obrigação de 10 anos com uma yield de 2% por 1000€:

.

Ao final de 10 anos recebes os 1000€ de volta, mais 2% de juro/ano ou seja 20€/ano

.

No entanto, essa obrigação que valia 1000€ na altura que a compraste, pode valer por exemplo só 500€ passada uma semana, caso a taxa de juro de referência ou real suba ou caso haja volatilidade do mercado.

.

Assim, se quiseres recuperar de novo o dinheiro sem esperares os 10 anos da maturidade, só vais receber 500€ em vez dos 1000€ (estou a fazer um exemplo)

.

Foi exatamente que aconteceu com a banca regional americana, nomeadamente o Sillicon Valley Bank, Signature Bank, First republic Bank,etc) em março de 2023

.

De um momento para o outro, as pessoas começaram a pedir o seu dinheiro de volta, e como esses bancos tinham investido esse dinheiro em letras do tesouro, ao venderem esses títulos, para devolverem os depósitos aos seus clientes, ficaram com perdas e estes Bancos tiveram de fechar porque não tinham dinheiro suficiente para devolver o dinheiro a todos os seus depositantes.

.

Vamos contar os rumores que circularam, e vão ver que o mercado está cheio de falcatruas…

.

Na prática tudo “começou” no Sillicon Valley Bank em março de 2023

.

O Sillicon Valley Bank, era conhecido por ser o banco onde as startups colocavam o seu dinheiro, ou seja, se fosses uma startup de San Francisco, o mais normal é que depositasses o dinheiro nesse banco, pois era quase uma “norma” no vale do silício.

.

É verdade que essas startups não recebiam juros do dinheiro depositado, mas também não pagavam qualquer taxa pelos serviços prestados pelo banco, que eram múltiplos e favorecia a rede de contatos e networking.

.

Num ambiente de taxas de juro baixas, as startups, conseguem facilmente financiamento através de investidores anjo, e tem muito dinheiro depositado nos bancos, mas em 2022, os estados unidos, começam a subir os juros, e as startups começam a ter dificuldades de financiamento (os investidores anjo começaram a “cortar” na injeção de dinheiro nas startups), tendo de levantar o dinheiro que tem nos bancos de forma a pagar os altos salários dos seus trabalhadores e as rendas dos seus escritórios.

.

“Reza a lenda” ou há “o rumor” ,que um “investidor anjo” muito conhecido no meio, que investiu em muitas startups no vale do silício, recomenda que essas startups levantem todo o dinheiro que estava no Sillicon Valley Bank, e coloquem em outro banco…e como no “vale do silício” toda a gente se conhece, os rumores se espalham rapidamente e há um Bank RUN.

.

As startups começam a levantar o dinheiro e o Silicon Valley Bank é obrigado a vender com perdas as obrigações, de forma a restituir o dinheiro aos seus clientes.

.

Esta fuga de capitais, levanta o medo no mercado, e toda a gente começa a olhar e a procurar a próxima vítima, fazendo com que vários bancos sofram uma saída de depósitos brutais, fazendo com que tivessem de vender as obrigações com perda.

.

Nesse mês (em menos de uma semana), perto de 3 bancos são fechados e vão a falência (outros tantos, são absorvidos por gigantes) como por exemplo:

- Sillicon Valley Bank,

- Signature Bank,

- First republic Bank, etc.

.

Só para entenderem, comparativamente, o Banco comercial português é uma formiga comparado com o Sillicon Valley Bank.

.

Estamos a falar de muito dinheiro em jogo!

.

Para onde iam os depósitos desses bancos? Para os de sempre do costume :

- JP Morgan, Goldman Sachs etc (os Bancos de investimento)

.

Ou seja, quem ficou a ganhar com esta crise foram os “papões” do lugar!

.

Neste tempo todo, o banco central americano deu créditos temporários a estes bancos regionais, de forma a poderem dar liquidez á retirada dos depósitos e pela primeira “vez na história” disseram que todo o dinheiro depositado nesses bancos, estaria garantido pelo Banco central.

.

Que não haveria perda para os depositantes, inclusive empresas!

.

Reparem como isto é muito importante!

.

Até 2008, os depósitos bancários estavam assegurados até 20.000US, no entanto, com o colapso da banca em 2008, de forma a dar confiança às pessoas para deixarem o seu dinheiro na banca e não nos seus colchões, elevam o montante assegurado para 50K e depois para 100K na europa, mas nos usa elevam o dinheiro assegurado para 250.000US

.

Ao não haver limites de deposito assegurado, isto significaria que os banqueiros centrais estavam mesmo em pânico e com medo, pois temiam que se um depositante perdesse dinheiro, isso fizesse uma correria geral, e todo o sistema bancário poderia ir à vida!

.

Como é que eu vivi estes momentos?

.

Tudo começou numa quinta-feira um dia antes do opex trimestral de março de 2023 (expiração trimestral das opções)

.

Os rumores de saída de dinheiro dos bancos regionais circulavam desde quarta, e a banca comercial começou a cair na quinta 15%, na sexta caiu mais de 50%!

.

Parecia que os bancos regionais iriam colapsar e levar o sistema bancário á falência se a fuga de capitais continuasse.

.

Na sexta-feira, vou de viagem para lisboa, pois no sábado tinha uma apresentação num mini congresso sobre investimentos, onde iria palestrar, pelo que não podia estar a frente do PC, mas, estava no carro no lado do pendura com o telemóvel a monitorizar as notícias importantes.

.

Mas o pânico via-se nos indicadores de mercado, algo muito sério estava a acontecer!

.

O leitor com a assinatura anual, tem acesso ao curso de opções onde mostramos a “manipulação” dos market makers nos mercados de opções!

.

Quando o mercado compra PUTS (ferramentas que aposta na caída do mercado) o Market maker, shortam ações de forma a “eliminar” o seu risco, fazendo com que o mercado caia ainda mais!

.

Nesse dia, o “ total Gamma exposure” do ETF SPY era de 16bi negativos (estava em níveis record do ano) em plena OPEX, pelo que, ou acontecia algo para aliviar o pânico e o mercado tinha um rally na segunda, ou o mercado partia!

.

Na sexta a noite, pouco a pouco a FED, com pânico começa a tentar apagar o fogo:

.

Primeiramente a injetar liquidez na banca regional, depois indica que todos os depósitos estavam garantidos e assim conseguiu conter um Bank run.

.

Como era opex e os níveis eram estratosféricos no “total Gamma exposure” e com uma volatilidade implícita alta, com o aliviar das tensões, os market makers das opções, puderam recomprar os ativos e fechar as suas posições de venda, fazendo com que a partir de segunda-feira houvesse tivesse um rally nos mercados (efeito de Vanna e Charm flow – vão aprender no curso de opções gratuito que esta disponível para quem tem a assinatura anual), e marca aí nesse dia, um fundo estrutural, como podem ver na imagem de baixo

.

.

Nota importante:

.

O leitor com a assinatura anual, tem um botão na área de membros que acede sem restrições á página web www.macroquantfx.com

.

Nessa página, temos uma ferramenta com o total Gamma exposure (além de outros indicadores como a call Wall, put wall, zero Gamma) e estamos a finalizar um indicador muito melhor que o total Gamma exposure (proprietário, somos nos que o estamos a inventar), que tem alem de outros parâmetros também em consideração a volatilidade implícita do mercado de forma a conseguirmos detetar topos e fundos estruturais

.

(nota: depois de finalizado, vamos por os gráficos mais “bonitos” 😉 )

.

.

.

DETECTAR TENDENCIAS DE JUROS

.

Vamos agora a casos mais práticos que podem fazer a diferença numa análise comparativa!

.

Já vimos que os drivers principais da banca comercial é a tendência da taxa de juros e a tendência do crédito mal parado!

.

Com isso sabemos para onde vão as ações bancarias (se é para norte ou se para sul), agora vamos explicar como detetar uma tendência ou inversão de tendência da taxa de juro!

.

1 – PROJECÇÕES DE JUROS E TENDENCIAS DOS BANCOS CENTRAIS

.

Os bancos centrais não tem as mesmas métricas para subirem ou descerem as suas taxas de juro de referência, cada banco central é um caso diferente, por exemplo:

.

O banco central dos estádios unidos (Federal Reserve), tem com métrica uma inflação inferior a 2% e uma taxa de desemprego estável.

.

Pelo que, se a inflação sobe mais de 2% e o desemprego está baixo, provavelmente podem subir a taxa de juro, mas se virem que o desemprego está alto, podem não subir os juros, mesmo com uma inflação elevada, de forma a manter uma taxa de desemprego “estável” e “confortável”

.

A europa, só tem uma métrica que é uma inflação abaixo dos 2%, pelo que, não tem em consideração se na europa há muito ou pouco desemprego

.

No brasil, a métrica principal é a inflação, causada por uma desvalorização da moeda e o banco central brasileiro atua de duas formas para proteger a moeda (e assim conter a inflação), recomprar reais brasileiros e vender dólar, e aumentar a taxa de juro (por isso a importância das reservas de dinheiro e vemos que o brasil é um dos principais países detentores da moeda norte americana.

.

Mas, temos de entender também que os bancos centrais não são “independentes” como eles afirmam, respondem sempre a poderes políticos, pois são os políticos que os colocam nesses assentos.

.

Por isso além da inflação e emprego, temos de ver a probabilidade da sustentabilidade da divida desses países.

.

Per exemplo:

.

Se virem, que ao subirem em demasia ou durante muito tempo uma taxa de juro, possa fazer com que um estado não consiga pagar a sua divida e com isso pôr em causa a estabilidade da zona económica, então, os bancos centrais ou baixam o juro ou por fora e às escondidas fazem o quantitative easing.

.

Para quem não sabe o que é o quantitative easing, vou explicar de uma forma muito simples:

.

Faz de conta que quero pedir dinheiro emprestado, mas as pessoas só me emprestam se o juro estiver a 10%

.

Então, peço a minha mulher para comprar a minha divida, para assim baixar artificialmente o juro, e assim, as pessoas em vez de cobrarem 10% de juro só cobram 3%, porque houve alguém a comprar muita divida e baixou o juro no mercado.

.

Agora reparem que…: “a carteira da minha mulher é a minha carteira…!”

.

Por isso, artificialmente sem gastar um único tostão, consegui baixar a taxa de juro o qual o mercado cobra a minha divida.

.

Os bancos centrais tem como acionistas os estados europeus…os bancos centrais são as “mulheres” dos governos!

.

Agora que sabemos como os bancos centrais funcionam na parte teórica, vamos um pouco á pratica!

.

A PRÁTICA

.

Até há pouco tempo (perto de 2008), os bancos centrais, não comunicavam com o mercado, unicamente chagava o dia de indicarem se subiam ou desciam a taxa de juro, indicavam a taxa de juro e depois desapareciam, e só apareciam no mês seguinte sem mais informação a não ser essa métrica.

.

Os analistas macro, tinham mais dificuldade em entender as políticas de juro dos bancos centrais e analisavam métricas de preço do transporte marítimo, desemprego, inflação, PIB e preço do crude (as principais razões que causam inflação e recessão), de forma a poderem antecipar-se um pouco e assim estarem um passo á frente.

.

No entanto, os bancos centrais deram conta do seu poder, e que de só comunicar (lançar bitaites para o mercado), poderiam aliviar as taxas de juro reais negociadas no mercado ou aumentá-las sem as ter de subir ou descer efetivamente.

.

Por isso vemos que quando os juros estão muito altos, aparece um membro qualquer de um banco central a deitar água na fervura e a aliviar as tensões, ou quando os juros caem muito, aparece alguém muito “duro” e aumenta a pressão nos juros para que voltem a subir.

.

Vejamos a notícia que saiu quando os juros estavam aqui no mínimo deste gráfico em baixo:

.

Aqui esta a notícia:

.

.

No entanto, nós temos uma ferramenta da própria FED que nos permite determinar pontos de inflação:

- As projeções de juros da própria FED, que emite esse relatório na FOMC ( federal Open Market Commitee), em março, junho, setembro e dezembro.

.

Estes meses são tão importantes, que faz com que saibamos o rumo do mercado para o próximo trimestre

.

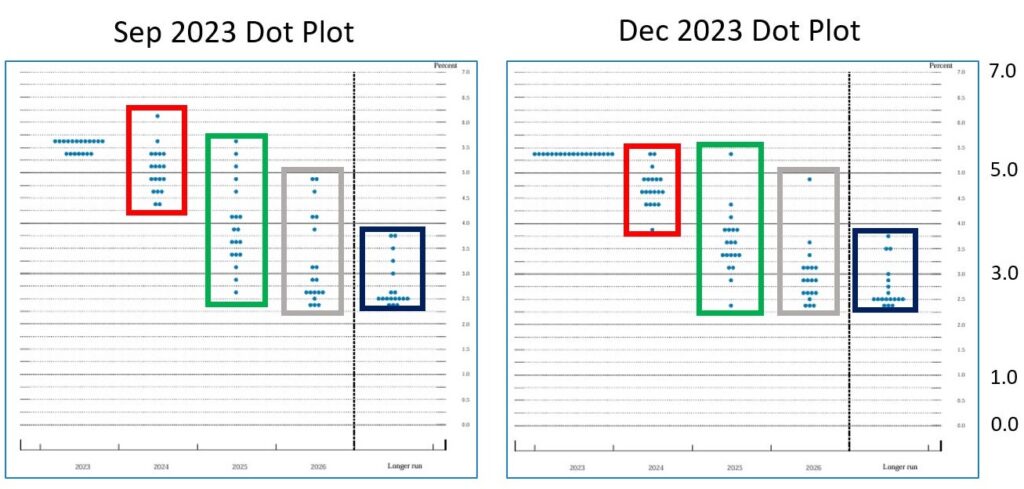

Por exemplo: em Setembro 2023 de havia rumores da inversão da curva, um momento em que o mercado pensa que a partir dai, a FED vai começar a pensar cortar as taxas de juro.

.

Quando vimos as projeções de setembro de 2023, recebemos um balde de água fria e o mercado começou a colapsar, pois via-se que a fed em vez de cortar juros queria subir ainda mais.

.

Mas, em dezembro de 2023, eles baixaram as suas projeções e a partir daí houve uma a confirmação do rally de Natal

.

Reparem nas projeções de setembro de 2023 com as de dezembro de 2023

.

.

.

Cada ponto que veem é um voto de um membro da FED, reparem que em setembro de 2023 a mediana dos pontos para o ano de 2024 está acima da mediana dos pontos de dezembro para o ano de 2024.

.

Isto significa que a FED está a pressionar em baixa, que pretende cortar juros, ainda por cima quando nos últimos trimestres víamos o contrário ou seja um aumentar da mediana dos “pontos”, ou seja maior pressão para subir juros

.

EUROPA VS USA

.

Para quem não sabe, em agosto os banqueiros centrais reúnem-se em Jackson Hole no Wyoming, e combinam entre eles a sua política quantitativa.

.

(cuidado com a Suíça, que costuma estragar a festa como aconteceu a 15 de janeiro de 2015 em que decidiu sem avisar acabar com o PEG ao euro e isso ditaminou o fim de muitos investidores)

.

Se os estados unidos sobem juros, passados uns trimestres a europa sobe os juros e vice versa, isto, para que a sua política de juros seja efetiva e não atrapalhe o “colega”.

.

Por exemplo, esta subida de juros que tivemos em 2022, foi de certa forma combinada entre os bancos centrais, isto, para dar credibilidade às suas moedas, num evento que poderia trazer recessão ao mundo, que foi a inflação energética causada pela invasão da Rússia a Ucrânia.

.

Assim, já que se perspetiva uma caída de juros nos usa, a europa ira seguir, como veio a ser confirmada pela própria presidente do banco central europeu Lagarde.

.

Reparem na notícia:

.

A ESTRATÉGIA

.

Agora que sabemos quais são os principais drivers da banca comercial, temos uma ideia do sentido da curva de juros, então temos o sentido mais provável das ações bancarias!

.

Se a tendência de juros é a cair, então as margens financeiras dos bancos tenderão a cair e com isso, os resultados empresariais.

.

Não estou a dizer que os bancos vão cair de preço, mas terão muita mais dificuldade em subir de cotação, pelo que podemos até pensar em estratégias long short em que a perna vendedora poderão ser bancos.

.

Uma forma para os bancos aumentarem os ganhos era aumentarem a quantidade de empréstimos, mas isso está impossibilitado pelas regras de Basileia 3 que impõe rácios mínimos de depósitos e máximos de empréstimos.

.

Pelo que a solução mais provável, seria um banco comprar outro banco e assim aumentar a quantidade dos seus depósitos.

.

Penso que a concentração do sector bancário vai aumentar, e só vão ficar os gigantes “To big to fail”, mas isto só o tempo o dirá!

.

Como encontrar os piores bancos:

.

Aqui o truque é encontrar as empresas com os piores rácios de tendência de non perfoming loans e rácios de depósitos

.

Como viram, não falei em PER ratio, Price to Book que são as métricas mais usuais usadas pelos investidores que só usam analise fundamental, pois estas métricas não são muito influenciadas pela divida que é a ferramenta de trabalho dos bancos, por isso, a divida, não pode ter-se em conta.

.

Na europa, a problemática do investimento em obrigações do estado não causou estragos como causou nos usa, isto porque a banca comercial europeia protegeu-se aumentando as taxas taxinhas e tacholas e o dinheiro dos depósitos ia grande parte para empréstimos e não para obrigações do estado (embora haja sim quantias de peso nos seus relatórios)

.

Nos estados unidos o difícil é encontrar banca (quase pura comercial) que esteja correlacionada com os juros, no entanto, nas centenas de empresas cotadas em, bolsa, encontrei as que são mais correlacionadas com as yieds, indico em baixo os tikers (embora não tenham uma correlação tao limpa como a banca europeia)

.

- BANF

- CHCO

- CFR

.

Mesmo assim devido a não ser uma correlação tao pura como nas ações bancarias europeias, usar PUTS para operar na queda pode ser contra producente.

.

Continuo a pensar que se operasse agora na banca, numa altura de queda de juros, a estratégia ideal seria long-short mas usando ações europeias (isto não é uma recomendação, mas uma opinião, o leitor não deve copiar nenhuma operação)

.

Na imagem de baixo a preto a curva de juros dos Usa e a cores estes três bancos norte americanos

.

.

.

bem chegamos ao fim deste artigo, e caso entremos em alguma ação bancaria seja de long ou de short vou indicar que releiam este artigo pois tem as bases de “valuaion” da banca.

.

Bem, como já estão a reparar, ao lerem um artigo é como se um curso de investimento se tratasse, pois vamos ao detalhe e ao pormenor nos pontos que mais interessam

.

E mesmo que algum dia deixem de subscrever aos nossos artigos, por motivo que seja, levam consigo este conhecimento que lhes dará muitas alegrias no futuro!

.

PS: esta semana em principio sai outro artigo, um pouco mais formativo onde vamos ensinar uma técnica super interessante

.